- Invirtiendo En Calidad

- Posts

- El Q3 de Amazon

El Q3 de Amazon

¿Dónde está el techo?

Hola y bienvenid@ de nuevo a Invirtiendo en Calidad,

Amazon presentó resultados extraordinarios la semana pasada y, esta vez, al mercado le gustaron. La acción se disparó más de un 6% al día siguiente y se encuentra actualmente rondando máximos históricos, pero los $200 están resultando ser una barrera «psicológica» para el mercado:

La tabla resumen y algunos comentarios

Amazon volvió a demostrar este trimestre su apalancamiento operativo. Los ingresos crecieron a buen ritmo en todos los segmentos, pero este crecimiento se vio claramente superado por el crecimiento de los beneficios:

Fuente: Elaborado por Invirtiendo en Calidad

Algunos comentarios sobre estas cifras…

El crecimiento de ingresos de Amazon no deja de sorprenderme. La empresa creció sus ingresos a doble dígito por sexto trimestre consecutivo a pesar de haber generado más de $620.000 millones en ingresos durante los últimos 12 meses. El equipo directivo espera un crecimiento de los ingresos de entre el 7% y el 11% el próximo trimestre, lo que podría convertirlo en el séptimo trimestre consecutivo de crecimiento de doble dígito. Creo que el crecimiento de las Megacap Tech es algo que la gente suele dar por sentado, pero no debería. Un screener rápido nos permite ver que Amazon es la única empresa de su tamaño que es capaz de crecer a este ritmo. Sólo cuatro empresas que cuentan con ingresos de más de $300.000 millones durante los últimos 12 meses están siendo capaces de crecer sus ingresos a ritmo de doble dígito: Alphabet, Amazon, Berkshire y McKesson Corporation:

Lo más destacado del trimestre de Amazon fue la rentabilidad (otra vez). El mercado lleva tiempo siendo conservador con el apalancamiento operativo que puede lograr la empresa, pero Amazon ha demostrado que éste es excepcional. El margen operativo lleva mucho tendiendo en la dirección correcta y volvió a establecer un nuevo récord trimestral quedándose cerca del 11%. Desde que tocase fondo en el tercer trimestre de 2022, el margen operativo de Amazon se ha expandido en 900 puntos básicos. Andy Jassy dijo una vez que el margen operativo alcanzado durante la pandemia no debería ser un techo para Amazon, y el tiempo le ha dado la razón:

Los flujos de caja crecieron más lentamente que los beneficios contables debido a una conversión de efectivo significativamente menor. La menor conversión de efectivo puede atribuirse a volatilidad en el capital circulante y a un cambio contable que la dirección realizó en 2024 relacionado con la vida útil de los servidores de AWS (esto también hace que las comparaciones de márgenes contables sean un poco engañosas). Los flujos de caja pueden ser irregulares de un trimestre a otro, pero la cifra LTM (últimos doce meses) muestra que Amazon ha enchufado la máquina de hacer dinero. El flujo de caja operativo LTM ha aumentado un 57%, hasta 112.000 millones de dólares, con un margen de flujo de caja operativo del 18%.

Dicho esto, el flujo de caja operativo no es el final de la historia. La empresa sigue invirtiendo significativamente en Capex, por lo que el flujo de caja libre disminuyó este trimestre. La cifra de los últimos 12 meses sigue yendo en la dirección correcta. Amazon sigue invirtiendo en capacidad, pero ahora lo hace mientras genera flujo de caja libre:

El trimestre pasado, escribí lo siguiente... “No sé cuál será la cifra exacta, pero no me parece descabellado creer que Amazon podría estar generando más de 100.000 millones de dólares de flujo de caja libre en un estado normalizado (eso sería un margen de FCF del 17%).” Aunque sigo creyendo que esto es posible, creo que todo apunta a que tardará algún tiempo en producirse. Luego hablaré del tema Capex.

Es difícil encontrar un punto débil en el rendimiento de los distintos segmentos. Norteamérica, Internacional y AWS siguieron creciendo a buen ritmo. Hubo, en mi opinión, dos aspectos a destacar. El primero fue la rentabilidad del segmento Internacional, que se está acercando bastante a los márgenes de Norteamérica a pesar de ser un segmento mucho más inmaduro. El segundo fue la rentabilidad de AWS. El margen operativo de AWS se está acercando al 40%, aunque el equipo directivo mencionó que 200 puntos básicos del incremento de margen proceden directamente del cambio contable que realizaron hace algunos trimestres y que amplió la vida útil de los servidores. Incluso después de corregir por este cambio contable, el margen operativo de AWS se expandió 580 puntos básicos con respecto al trimestre comparable. Como he comentado antes, este cambio contable es también una de las razones del empeoramiento de la conversión de efectivo (los beneficios contables han subido, mientras que los flujos de caja no lo han hecho en la misma medida debido a que la depreciación es un cargo no monetario).

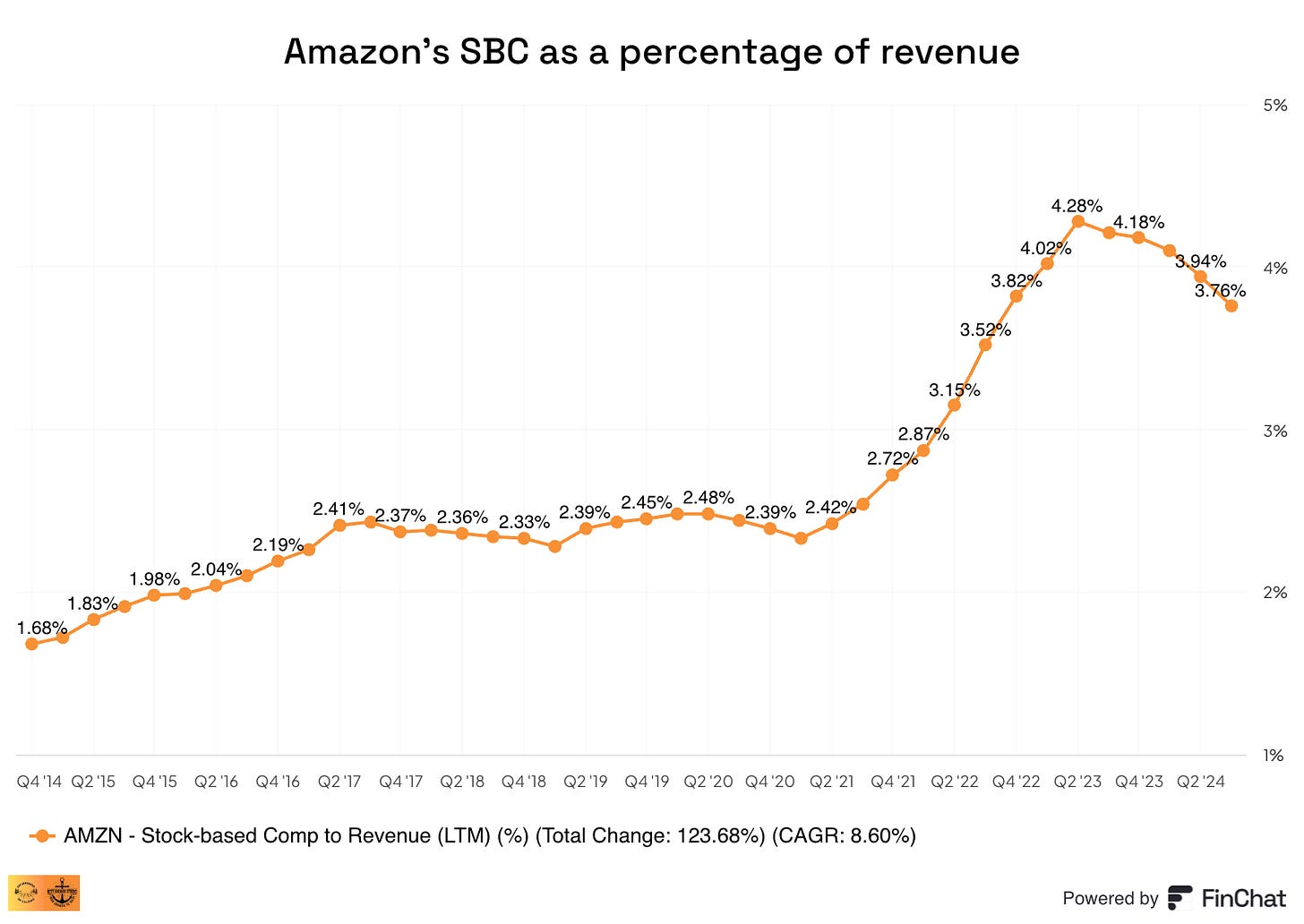

Otro aspecto destacado fue el stock based compensation (‘SBC’). Muchas de las grandes empresas tecnológicas han sido criticadas por sus ingentes cantidades de SBC, pero parece que se han puesto las pilas en reducir dicho gasto. En primer lugar, Amazon ha vuelto a una política de trabajo en la oficina, alegando que aquellos que no quieran cumplirla pueden dimitir. La empresa parece estar utilizando esta táctica para recortar su plantilla sin incurrir en costes de despido significativos. En segundo lugar, ya podemos verlo en las cifras: los gastos de SBC de Amazon como porcentaje de los ingresos se han moderado significativamente desde el máximo alcanzado el año pasado y van en la dirección correcta (aunque siguen siendo elevados):

El guidance también fue un aspecto destacado. Mucha gente se centrará en que el guidance de ingresos estuvo por debajo de las expectativas del mercado, pero para mí, lo más destacado está en el beneficio operativo. La dirección de Amazon tiende a ser muy conservadora con sus expectativas de rentabilidad y prevé un crecimiento del beneficio operativo del 40% en el punto medio. Por contextualizar este conservadurismo, la previsión beneficio operativo para este trimestre era de 12.300 millones de dólares en el punto medio, pero la cifra reportada fue de 17.400 millones de dólares, un 40% por encima del punto medio de la previsión. Esta métrica tendrá comparables difíciles el año que viene cuando hayamos dejado atrás el cambio en la vida útil de los servidores de AWS. A partir de entonces, el apalancamiento operativo debería moderarse bastante.

Resumiendo…fue un trimestre sobresaliente para Amazon, tanto en crecimiento como en rentabilidad. La empresa siguió superando las expectativas de rentabilidad, y la dirección mencionó que aún ve amplias oportunidades para seguir haciendo más eficiente la red de retail, lo que es un buen augurio para una continua expansión de los márgenes.

Aspectos cualitativos destacados y menos destacados

Segmento retail

El equipo directivo mencionó cierto downtrading: “El crecimiento de las unidades sigue siendo fuerte y supera incluso al de nuestros ingresos”. Esto es algo que hemos visto mencionado por muchos retailers, así que no es sorprendente y demuestra que el cliente de Amazon sigue comprando en Amazon a pesar de las dificultades. Este downtrading también viene en cierto modo de que sus clientes recurren cada vez más a Amazon para adquirir artículos de primera necesidad. La dirección cree que esto es algo que Amazon puede permitirse, a diferencia de muchos otros: “Es fácil bajar los precios, pero es mucho más difícil poder permitirse bajar los precios”. La capacidad de Amazon para reducir sus precios ha venido de mejoras en su cost to serve, que se espera que continúe en el futuro.

Todavía hay oportunidades para mejorar la eficiencia en las outbound operations y las inbound operations: “Estamos en proceso de cambiar significativamente la forma en que recepcionamos artículos en nuestra red de fulfillment”. Andy Jassy mencionó cuando fue nombrado CEO que Amazon se iba a replantear cada parte de su cadena de suministro, y parece que hablaba muy en serio.

La robótica también fue un aspecto destacado. La empresa lanzó un centro de distribución moderno en Luisiana con su robótica más avanzada. Los resultados están siendo extraordinarios: “Este nuevo diseño reduce el tiempo de procesamiento hasta en un 25%, aumenta el número de artículos que podemos ofrecer para entrega en el mismo día o al día siguiente, y se espera que impulse una mejora del 25% en nuestro coste de servicio durante las horas punta en esta instalación de nueva generación”. A medida que este diseño se extienda a toda la cadena de suministro, deberíamos ver mejoras de eficiencia bastante notables (aunque llevará algún tiempo).

Amazon Web Services

La IA está acelerando el crecimiento de AWS: “Es mucho más difícil tener éxito y ser competitivo en IA generativa si tus datos no están en la nube”. El negocio de IA de Amazon siguió creciendo a triple dígito, y curiosamente... “está creciendo más de 3 veces más rápido en esta etapa de su evolución que el propio crecimiento de AWS.” Esto es obviamente estupendo, pero yo atribuiría parte de este mayor crecimiento a que la infraestructura está más preparada hoy que cuando AWS estaba empezando. En pocas palabras: cualquier innovación en la nube puede desplegarse mucho más rápido hoy que hace 10 años.

El equipo directivo mencionó que la demanda sigue superando a la oferta. Esto conllevará un aumento de la inversión en capacidad en el futuro, lo que obviamente se traducirá en un aumento del Capex y una reducción del flujo de caja libre (más información al respecto en la siguiente sección).

Más Capex: ¿deben preocuparse los inversores?

La palabra “Capex” ha sido tendencia en Amazon durante bastante tiempo, y merecidamente. Durante la pandemia, la empresa emprendió un plan de inversión en capacidad para atender la creciente demanda de eCommerce y AWS. Esto, junto con una cadena de suministro ineficiente, provocó que el flujo de caja libre estuviese deprimido. Desde entonces, la empresa ha reducido las inversiones en su red de eCommerce y la ha hecho más eficiente, pero se espera que el Capex siga siendo elevado debido a la aceleración de las inversiones en AWS para atender la demanda de IA. El equipo directivo espera invertir alrededor de 75.000 millones de dólares en Capex este año y una cuantía mayor en 2025…

Esperamos gastar aproximadamente 75.000 millones de dólares en Capex en 2024. La mayor parte del gasto se destinará a cubrir la creciente necesidad de infraestructura tecnológica. Esto está relacionado principalmente con AWS, ya que invertimos para respaldar la demanda de nuestros servicios de IA. Sospecho que gastaremos más que eso en 2025.

El flujo de caja libre de Amazon ha mejorado notablemente en los últimos dos años, pero esta generación de flujo de caja libre ha provenido más de mejoras en la eficiencia y el crecimiento que de un menor Capex. Si bien 2023 se benefició de un importante apalancamiento de Capex, deberíamos considerar que eso se ha acabado ahora que la IA generativa ha llegado a escena:

Amazon podría invertir casi 90.000 millones de dólares el año que viene en Capex (me he “inventado” esta cifra), una suma que muy pocas empresas pueden permitirse. Esta es una de las ventajas de Amazon para evitar la entrada de competidores: su intensidad de capital. No es casualidad que la dirección busque negocios intensivos en capital, ya que no hay muchas empresas que puedan competir en ellos.

La dirección cree que estas inversiones darán buenos resultados a largo plazo a pesar de las preocupaciones de los inversores:

Podemos generar suficiente beneficio operativo y flujo de caja libre para que este negocio sea muy rentable. Y esperamos que ocurra lo mismo con la IA generativa.

Creo sinceramente que lo que Amazon está experimentando aquí es lo que cualquier inversor a largo plazo debería desear. La empresa sigue encontrando vías para reinvertir sumas significativas en el negocio, pero ahora lo está haciendo mientras genera flujo de caja libre positivo. A medida que una empresa crece, encontrar oportunidades de reinversión se convierte en todo un reto, pero todavía parece ser day 1 en Amazon. Por supuesto, lo que importa son los retornos que obtendrán estas inversiones, y aquí es donde debe entrar en juego la confianza en el equipo directivo. Yo confío en las decisiones de asignación de capital de la dirección. Muchos preferirían un programa de devolución de capital para ver subir las acciones en el corto plazo, pero no creo que ese deba ser el deseo de un inversor a largo plazo:

Y creo que nuestros clientes, el negocio y nuestros accionistas se sentirán bien con esto a largo plazo que estamos persiguiendo agresivamente. A medida que el mercado madure con el tiempo, habrá márgenes muy saludables aquí en el espacio de la IA generativa.

Si la IA generativa no existiera hoy, lo más probable es que viéramos a Amazon generar importantes cantidades de efectivo e instituir un programa de devolución de capital. Sin embargo, este nuevo ciclo de Capex retrata una de las principales ventajas de la empresa: la opcionalidad.

Andy Jassy está demostrando ser un gran CEO (¿opinión impopular?)

Muchos inversores critican a Andy Jassy porque el rendimiento de las acciones de Amazon ha sido inferior que el de los índices y las otras Megacap desde que fue nombrado CEO (2021). Si bien esto es evidentemente cierto, no creo que sea justo medir el rendimiento de Andy Jassy en función del rendimiento de la acción durante los últimos 3 años:

La ejecución de Andy Jassy ha sido excepcional tanto en AWS (donde muchos esperaban que tuviera éxito) como en las operaciones minoristas (donde muchos esperaban que fracasara). Heredó un negocio plagado de ineficiencias y sumido en un plan agresivo de expansión de capacidad, pero ha conseguido enderezar el rumbo. El impacto de sus cambios no ha sido inmediato ya que se tarda mucho en “mover” una empresa tan grande como Amazon, pero el margen operativo ya está en máximos históricos (aunque ayudado por un cambio contable) y la empresa sigue creciendo a doble dígito. A todo esto debemos añadir que aún sigue quedando apalancamiento operativo en el negocio.

¿Lo han hecho peor las acciones que los índices y sus “peers”? Sí. ¿Significa esto que Andy Jassy es un mal CEO? En absoluto. La ejecución ha sido buena, y es sólo cuestión de tiempo que el mercado lo acabe reconociendo. Una acción puede hacerlo mal durante 2-3 años (o incluso más) sin que esto signifique que el CEO esté haciendo un mal trabajo ya que el timing importa. Ya lo decía el propio Jeff Bezos…

Esos resultados trimestrales se consiguieron hace tres años. Hoy estoy trabajando en el trimestre que tendrá lugar en 2020, no en el siguiente trimestre. El siguiente trimestre ya está decidido desde hace un par de años.

Tomemos, por ejemplo, Microsoft. Todo el mundo alaba a Satya Nadella (y con razón) por lo que ha hecho. Estas mismas personas tienden a criticar lo terrible que fue Steve Ballmer como CEO, y aunque no fue ningún Satya Nadella, la empresa lo hizo bien durante su mandato, logrando una CAGR de Beneficios por acción del 9%. Sin embargo, las acciones lo hicieron fatal, porque Ballmer heredó unas acciones que cotizaban a 70 veces beneficios y con grandes expectativas. Algo parecido (aunque no en la misma medida) le ocurrió probablemente a Andy Jassy. Andy Jassy heredó un negocio en máximos pandémicos que había sobredimensionado su capacidad para proteger su posición competitiva. Esto se hizo a expensas de los márgenes y la eficiencia, lo que supuso un viento en contra a corto plazo que ya ha logrado superar. Lo único por lo que podemos juzgarle en los últimos 3 años son los números de la empresa, y éstos han mejorado notablemente.

¿La más barata entre las grandes tecnológicas?

Una de las preguntas que mucha gente intenta responder es... ¿es Amazon la empresa más barata entre las grandes tecnológicas? Aunque no tengo la respuesta a esta pregunta porque no he estudiado todas las grandes empresas tecnológicas, quiero revisar rápidamente la valoración de Amazon. Amazon cotiza actualmente a un LTM (Last Twelve Months) EV/EBIT de 34 veces y a un NTM (Next Twelve Months) EV/EBIT de 29 veces:

La empresa ha visto su múltiplo contraerse de forma bastante significativa desde 2023, (a pesar del precio más elevado de las acciones) porque comenzó a mostrar su verdadero apalancamiento operativo al eficientar sus operaciones. Aun así, no debemos olvidar que una parte de esta contracción del múltiplo viene del cambio contable que la empresa realizó en la vida útil de sus servidores (por lo que no estamos comparando realmente manzanas con manzanas). El múltiplo de flujo de caja operativo (que “ignora” este cambio contable) también se ha contraído, pero en menor medida…

El múltiplo OCF de Amazon se ha contraído de 26,5x en junio de 2023 a 19x hoy, una contracción del 30%. Por otro lado, el múltiplo EBIT de la compañía se ha contraído de 99x en junio de 2023 a 36x hoy, una contracción del múltiplo del 60%. No se puede negar que los múltiplos de Amazon se han contraído gracias a unos mejores fundamentales, pero no toda la contracción puede atribuirse a esto.

No creo que Amazon esté especialmente cara aquí (los suscriptores de pago conocen mi precio de compra), teniendo en cuenta que el próximo ciclo de reinversión ya está aquí. Las acciones cotizan por debajo de 29 veces beneficios operativos del próximo año, a pesar de que la expansión de los márgenes y el crecimiento están lejos de haber terminado.

Un abrazo,

Leandro

Reply